Code de la Sécurité Sociale. Le fonctionnement des cotisations sociales du chef d’entreprise en EIRL. En moyenne, elles représentent 35% du montant du bénéfice. Le régime fiscal de l’ EIRL a donc un impact direct sur le calcul des cotisations sociales de l’entrepreneur individuel.

Déductibilité des cotisations des travailleurs indépendants soumis à l’impôt sur les sociétés. Lorsque l’EURL ou l’EIRL est soumise à l’impôt sur les sociétés, la base de calcul des cotisations sociales de l’associé unique ou de l’entrepreneur individuel est sa rémunération perçue durant l’exercice. Cotisations sociales et EURL ou EIRL imposable à l’IS.

En entreprise individuelle classique (EI ou EIRL en nom propre et à l’impôt sur le revenu), les cotisations sociales RSI sont calculés sur la base d’un pourcentage du résultat brut de l’année (environ 32%), c’est-à-dire du bénéfice. A noter qu’en cas de déficit, un montant minimum de RSI sera tout de même prélevé.

En EI et EIRL les cotisations sociales représentent environ % du revenu imposable. Cette déduction se fait au réel. Les taux de cotisations.

L’indépendant doit donc déduire le montant des cotisations sociales réelles qu’il a acquitté l’année concernée par l’imposition. Lorsque l’ EIRL est soumise à l’impôt sur les sociétés, ses cotisations sociales sont calculées non seulement sur la rémunération du dirigeant mais également sur la part des dividendes distribués (CGI art.

1à 115) qui dépasse % du montant de la valeur des biens du patrimoine affecté, constaté en fin d’exercice, ou bien % du bénéfice net (CGI art. 38) si ce dernier. La cotisation minimale de retraite de base permet de valider trimestres de retraite, quel que soit le revenu.

Non application des cotisations minimales. EIRL : Entreprise individuelle à responsabilité limitée. Artisans, industriels, commerçants, ce simulateur vous permet d’obtenir une simulation du montant de vos cotisations et de vos droits acquis en matière de retraite, pour l’année en cours, en application des taux et barèmes en vigueur.

TNS pour des gérants de société à l’IS, profession libérale entre autres, et pour les chefs d’entreprise, libéraux entre autres, or, me concernant, je suis TNS d’une EIRL à l’IS et libérale, relevant uniquement du RSI. Lorsque l’EIRL est soumise à l’impôt sur les sociétés, ses cotisations sociales sont calculées non seulement sur la rémunération du dirigeant mais également sur la part des dividendes distribués (CGI art.

1à 115) qui dépasse % du montant de la valeur des biens du patrimoine affecté, constaté en fin d’exercice, ou bien % du bénéfice net (CGI art. 38) si ce dernier est supérieur (c. séc. soc. art.

L. 131-6-3). Quel est le pourcentage de charges RSI en fonction du statut juridique ? Lors de votre première année d’activité, un forfait de cotisations vous sera appliqué d’office, par votre caisse RSI. Aussi surprenant que cela puisse être, ce forfait est calculé sur la base d’un “revenu moyen” qui ne dépend pas de l’activité de votre entreprise.

La SSI lui remet un échéancier de paiement des cotisations appelé « cotisations provisionnelles » dont le montant sera éventuellement corrigé ultérieurement. Plus la rémunération est élevée, plus il est faible. Il est compris entre et 30%.

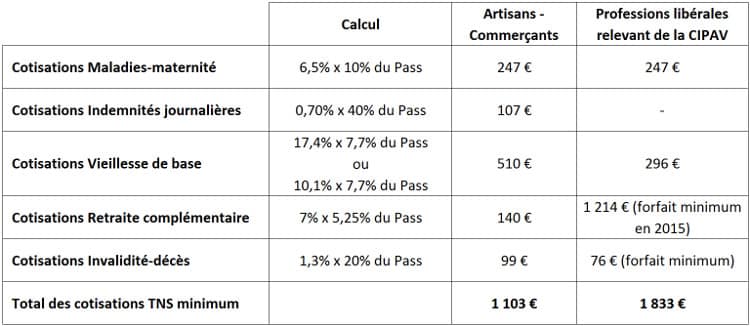

Pour un dirigeant assimilé-salarié : le pourcentage de cotisations aussi dégressif mais dans une moindre mesure. Il faut donc se référer aux taux de cotisations applicables aux commerçants, aux artisans et aux professions libérales. Cas d’une EIRL qui opte pour l’impôt sur les sociétés.

Si l’EIRL opte pour l’IS, alors l’entrepreneur relève toujours du régime des travailleurs non salariés mais la base de calcul de ses cotisations sera alors non plus le résultat de son entreprise mais sa rémunération réelle. En fait, indépendamment même des versements que l’entreprise lui aura effectué, la rémunération à déclarer à l’URSSAF ou au RSI sera celle que déclarera l’entrepreneur.

C’est à ce niveau que réside l’originalité du dispositif fiscal de l’ EIRL. CSG – CRDS : 70% calculé d’après le bénéfice auquel on ajoute les cotisations RSI (sur le 70%, 90% ne sont pas déductibles de votre bénéfice).

Pour la formation professionnelle, la cotisation correspond à 25% du PASS, soit €. Gérant majoritaire - cotisation sociale - nature juridique - Dette personnelle ou professionnelle. Comment calculer les provisions de cotisations RSI ? Insaisissabilité du patrimoine. Or, se pose également de savoir qui paye le RSI entre l’entrepreneur et la société. Vos cotisations sociales.

Chaque trimestre les différents organismes sociaux (URSSAF, SSI, CIPAV) vous envoient leurs appels de cotisations sociales. Le montant déductible de vos cotisations Madelin (qui a été déduit des revenus). Attention, en cas de réduction, seuls sont attribués les points de.

La déduction des remises nettes ALTADIS du revenu BIC (article 1du CGI) diminue la base des cotisations RSI Retraite (antérieurement ORGANIC) et corrélativement les cotisations.

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.