Créez votre SAS ou SARL en étant Accompagné Pas à Pas par nos Experts. Procédure Simple et Rapide. Nous vous Aidons dans le Choix de votre Forme Juridique. Transformez votre SARL en SAS.

Ce modèle de procès-verbal d’assemblée générale extraordinaire pour changer SARL en SAS. Le critère des charges sociales peut donc être encore déterminant en ce qui concerne la rémunération des dirigeants.

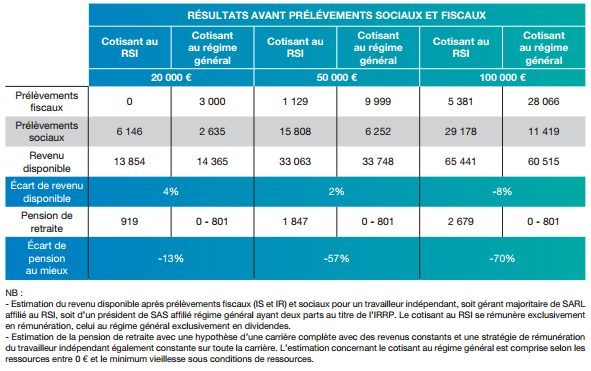

SARL vs SAS (U) : le comparatif des charges sociales à revenu identique Ce n’est plus un secret pour personne, les charges sociales du dirigeant sont beaucoup plus élevées en SAS qu’en SARL. Mais concrètement, qu’en est-il exactement ? La Société par actions simplifiée ( SAS ) et la Société à responsabilité limitée ( SARL ) sont formes sociales comportant de nombreuses similitudes : elles relèvent ainsi de la même procédure de création, ne peuvent exercer des activités d’assurances, de capitalisation ou d’épargne et sont soumises aux mêmes règles comptables et fiscales.

SASU ou EURL, quelques rappels : SASU. Le président a le statut de salarié. Donc le taux de charges sociales est très élevé : en moyenne 81% du salaire net. Si la SAS est composée de moins de salariés, alors elle paie ses charges sociales trimestriellement.

Au contraire, si son effectif est supérieur à employés, elle paie ses cotisations sociales mensuellement. Le paiement des cotisations s’effectue auprès de l’ URSAAF compétent pour votre SAS.

Charges sociales sur une partie (1) Uniquement possible si imposition à l’IS. Les différences SAS et SARL : versements vs dividendes. Si vous souhaitez rémunérer majoritairement le dirigeant sous forme de versements mensuels, la SARL supporte moins de charges sociales. Attention cependant, moins de charges sociales = moins de protection sociale ! Si vous privilégiez plutôt les dividendes, la SAS est toute indiquée.

La SARL est dirigée par un gérant et la SAS par un Président. On peut créer plusieurs catégories d’actions dans une SAS tandis que le capital d’une SARL est réparti en parts sociales de même catégorie. Les statuts sociaux offrent beaucoup plus de souplesse, dans les SAS, en matière d’organisation de la société. SARL comme le président de la SAS dispose des pouvoirs les plus étendus pour agir au nom de la société.

En SARL (ou EURL), le dirigeant détenant plus de la moitié du capital (gérant majoritaire) a le statut de travailleur non salarié (TNS) et paiera des charges sociales comprises entre % et % de sa rémunération nette. La comparaison des deux tableaux montre que l’évolution est différente pour la SARL et pour la SAS.

Pour la SARL, l’impôt sur les sociétés à 33% et le poids des charges sociales alourdissent la fiscalité et font chuter fortement la performance de cette solution de 69% à 52%. Pour la SAS, c’est le contraire, l’imposition sur les société (même à 33%) et les prélèvements sociaux sont moins pénalisants que les charges sociales, ce qui permet à la performance de cette. Description du comparateur.

Un autre tableau est en préparation. Rappelons que la SASU est semblable à la EURL.

Le statut de Travailleur non salarié (TNS) est souvent plus avantageux financièrement que celui de dirigeant assimilé salarié. A enveloppe globale équivalente, le statut TNS coûte moins cher en termes de cotisations sociales. Comparatif détaillé pour mesurer le gain financier exact en fonction du niveau de rémunération. La première différence entre SAS et SARL tient aux titres représentant le capital social.

Or, contrairement aux parts sociales, il est possible pour une SAS de prévoir dans ses statuts plusieurs catégories d’actions, chacune donnant des droits différents. En contrepartie, la SASU doit payer des charges.

Elles portent portant essentiellement sur : Les cotisations et les prestations retraite : les dirigeants cotisent au même titre que les salariés. Les charges sociales sur la rémunération : le dirigeant gérant ou président est assimilé à un salarié. Si une rémunération lui est versée, elle est donc soumise aux même taxations qu’avec le régime général.

En cas d’absence de rémunération, la Sasu n’a pas à payer de. Il exsite également des charges sociales et patronales en lien avec les salaires que la SARL verse à ses employés.

A titre d’information, il faut savoir que le taux de cotisation de charges sociales au RSI est d’environ 45% contrairement au président de la SASU qui est assimilé au régime général avec un taux de charge avoisinant les 70%. A combien s’élèvent, au total, les charges sociales d’un Président de SAS ou de SASU ? Nous avons fait le point pour vous : voici les chiffres exacts en fonction de votre salaire… accrochez-vous bien ! Si vous relevez du régime des salariés, indiquez votre rémunération nette (après déduction des charges sociales salariales).

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.